Superata la paura del Coronavirus i mercati hanno ripreso a correre aggiornando nuovi massimi in un clima di rinnovata fiducia e totale euforia.

Cosa ha contribuito a questa risalita???

Sembrerà una cosa strana ma il rally degli ultimi mesi è frutto del recente rallentamento economico.

In questa fase di mercato ogni notizia negativa è letta come positiva e viceversa. Se l’economia rallenta i mercati salgono perché scontano politiche monetarie più accomodanti (tassi più bassi => meno costi => più utili per le aziende), se l’economia accelera i mercati scendono perché temono l’inizio della normalizzazione dei tassi d’interesse (tassi più alti => credito più oneroso => meno utili per le aziende).

L’emblema di questo fenomeno è quanto accaduto nel biennio 2018 – 2019. Nel 2018 abbiamo assistito a mercati fortemente ribassisti e dati di economia reale molto positivi e nel 2019 abbiamo assistito a mercati fortemente rialzisti con dati di economia reale molto negativi.

Cosa aspettarsi???

Le Banche Centrali stanno spingendo nuovamente sull’acceleratore con iniezioni mensili di liquidità e tassi estremamente bassi (questa settimana sia la Banca Centrale Americana che la Banca Centrale Cinese hanno abbassato nuovamente i tassi d’interesse portandoli rispettivamente all’1,50% – 1,75% e al 3,15%). Risultato? Utili in diminuzione -> prezzi in aumento -> rapporto prezzo/utili a livelli record.

Il rapporto prezzo/utili*, indicatore ideato dal premio Nobel Robert J. Shiller, è una sorta di termometro utilizzato dagli analisti per valutare l’onerosità o meno di un mercato. Più l’indicatore assume valori alti, più il mercato è caro (prezzi alti e utili bassi), più l’indicatore assume valori bassi e più il mercato è conveniente (prezzi bassi e utili alti).

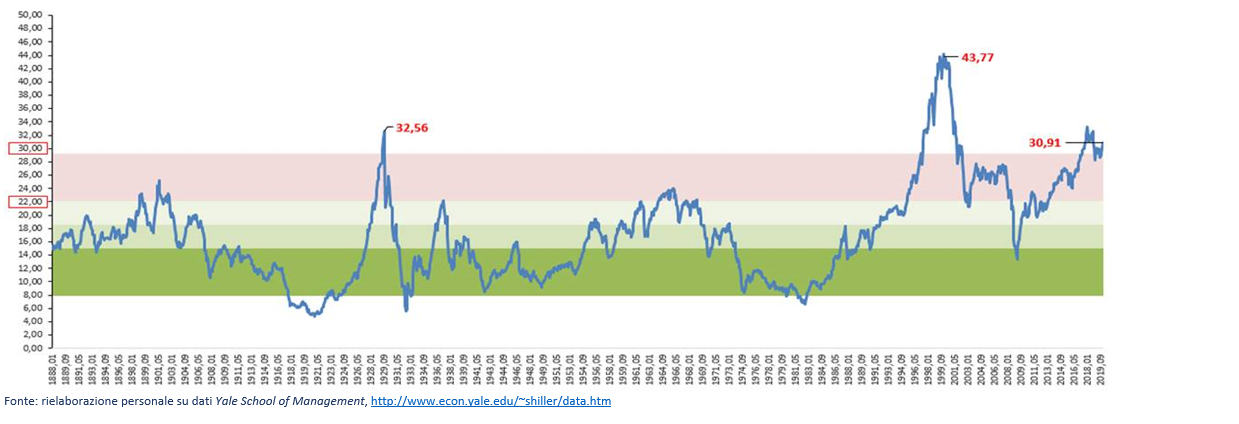

La Yale School of Management da tempo monitora il rapporto prezzo utili del mercato americano e pubblica mensilmente i risultati.

Nel grafico sottostante potete osservare il rapporto prezzo/utili* del mercato americano dal 1800 ad oggi. Ho pensato di sintetizzare i dati evidenziando i multipli per fasce di colore (verde mercato a buon prezzo, rosso mercato mediamente caro).

l mercato americano ha registrato a dicembre 2019 (ultimo dato disponibile) un multiplo pari a 30,91. Su circa 1800 osservazioni solo 66 volte il mercato americano ha raggiunto un valore pari o superiore a quest’ultimo (meno del 5% delle osservazioni) e più precisamente nel 2000 e nel 1929. Questo sta ad indicare che negli ultimi anni i prezzi del mercato americano hanno corso più degli utili e questo è stato possibile solo grazie alle enormi iniezioni di liquidità realizzate dalle Banche Centrali.

I prezzi corrono ma gli utili no e il multiplo si espande, ci auspichiamo che la corsa realizzata dal rapporto prezzo/utili negli ultimi anni non sia paragonabile a quella di Willy il Coyote ma le similitudini sono molte.

Anche per questo 2020 i prezzi continueranno ad essere guidati dalle politiche delle Banche Centrali, se quest’ultime continueranno ad iniettare liquidità nel sistema il rapporto prezzo/utili continuerà ad espandersi (tassi bassi => mercati rialzisti), tuttavia quando le Banche Centrali cominceranno ad essere meno accomodanti, la corsa di Willy il Coyote potrebbe esaurirsi e la forza di gravità avere la meglio.

Alla luce di quanto visto continuiamo a privilegiare un’allocazione difensiva, monitorando le prossime mosse delle banche centrali e l’andamento dell’economia reale.

Un caro saluto

Mauro

*utili aggiustati per inflazione e cicli